Жұмыссыз ауыл тұрғындары Астана, Алматы, Шымкент, сондай-ақ ірі қалалардың маңайына үдере көшіп, табан тіреуге талпынып жатыр, – деп хабарлайды Aikyn.kz.

Ірі қалаларда мектеп, балабақша, аурухана тапшылығы сезіле бастады. Оған үш ауысымды мектептердің мәселесі бір-екі жылда шешіле қоюы екіталай екені дәлел.

2019 жылы Ұлттық экономика вице-министрі Ермек Алпысов 2025 жылға қарай бұл көрсеткішті 62%-ға дейін жеткізу жоспарланғанын, ЭЫДҰ елдеріндегі орташа деңгей 77% болғанын мәлімдеді. Алайда Freedom Finance Globa зерттеуіне сүйенсек, бұл санға 2022 жылы қол жеткізді. Ол кезде ауыл халқының үлесі 38,5%-ға дейін төмендеді.

Ұлттық статистика бюросының мәліметінше, өткен жылы барлық ірі қалаларда сальдо оң динамиканы көрсетті. Өңіраралық көші-қон ағындарында тек республикалық маңызы бар қалалар мен Алматы облысында ғана оң нәтиже болды, бұл урбанизациядағы негізгі үш бағытты белгіледі. Оңтүстік және оңтүстік-шығыс – Түркістан, Жамбыл және Жетісу облыстары халық ағыны бойынша 3 өңірге кірді. Маңғыстау және Ақмола облыстарында шамалы өзгерістер байқалды. Бұл Астанаға жақын маңдағы ауылдар мен қалалардан келетін адамдардың аз ғана ағынын көрсетеді.

Еңбек ресурстарын дамыту орталығының базалық сценарийінде ең көп демографиялық өсім Астанада болуы ықтимал. Онда халық 2030 жылға қарай – 27-35% есе, ал 2050 жылға қарай – 2-2,3 есеге, сондай-ақ Шымкент қаласында (22-28% жылға қарай – 2030 есе және 2050 жылға қарай – 1,9-2,2 есе) және Маңғыстау облысында (19-25% және 1,9-2,2 есе) өсуі мүмкін.

2030 жылға қарай Солтүстік Қазақстан облысының халқы 2050 жылға қарай 8-11%-ға және 30-39%-ға, Қостанай облысында 2030 жылға қарай 4-8%-ға және 2050 жылға қарай 19-27%-ға, Шығыс Қазақстан облысында 2030 жылға қарай 3-7%-ға және 2050 жылға қарай 14-23%-ға қысқаруы мүмкін.

Дереккөз: Еңбек ресурстарын дамыту орталығы

Баспанаға сұраныс көбеймесе, азаймайды

Жылжымайтын мүлік нарығында тұрғын үйдің жетіспеушілігі нарықты дамыту және баспананың жоғары бағасын ұстап тұру үшін басты дәлел ретінде жиі келтіріледі.

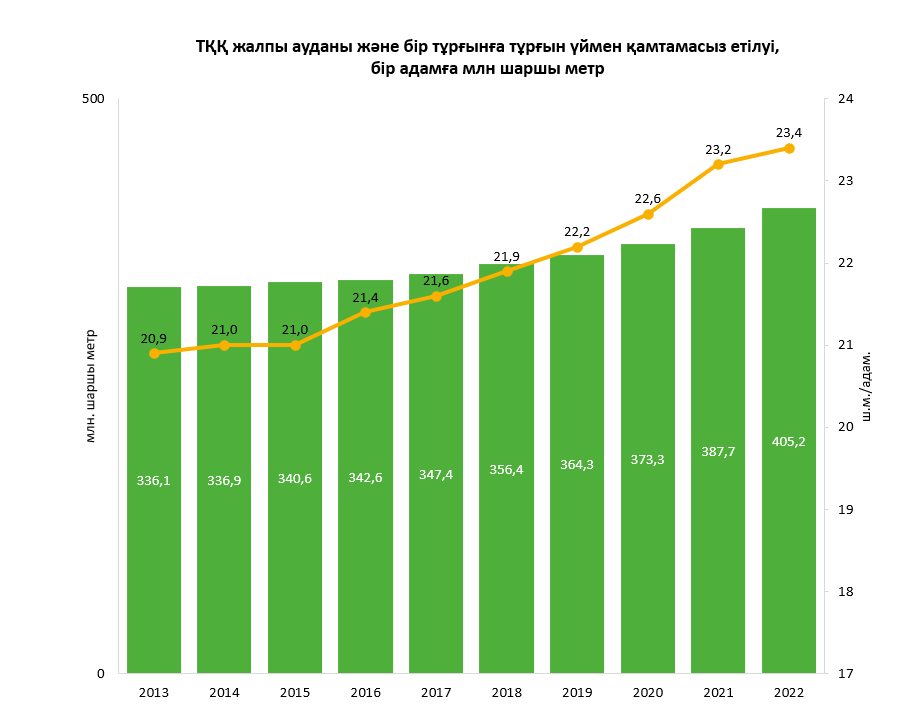

Жалпы, тұрғын үй қорының ауданы соңғы 10 жылда 69,1 млн шаршы метрге немесе 20,6%-ға өсті. 2022 жылдың қорытындысы бойынша жеке немесе мемлекеттік емес заңды тұлғаларға тиесілі жылжымайтын мүлік үлесі 397,01 млн шаршы метр болды.

Осындай кезеңде халықты тұрғын үймен қамтамасыз ету деңгейі (бір адамға тұрғын үй үлесі) 20,9-дан 23,4 шаршы метрге дейін өсті. Ал орташа жылдық өсу қарқыны 12%-ды құрады. Тұрғын үй қорының өсуiне қарамастан, Қазақстандағы тұрғын үй жағдайы проблемалы күйде қалып отыр. Салыстыру үшін негізгі параметр БҰҰ халықаралық стандарттарында келтіріледі. Мұнда бір адамға тұрғын үйдің жалпы алаңының талап етілетін нормасы 30 шаршы метр болуы тиіс. Бұл жағдайда, 2022 жылдың қорытындысы бойынша қор тапшылығы шамамен 114 млн шаршы метр болды. Мұны жалпы алаңның 28%-ы әсер етуші нәтиже деп атауға болады.

Дереккөз: Freedom Finance Global зерттеуі

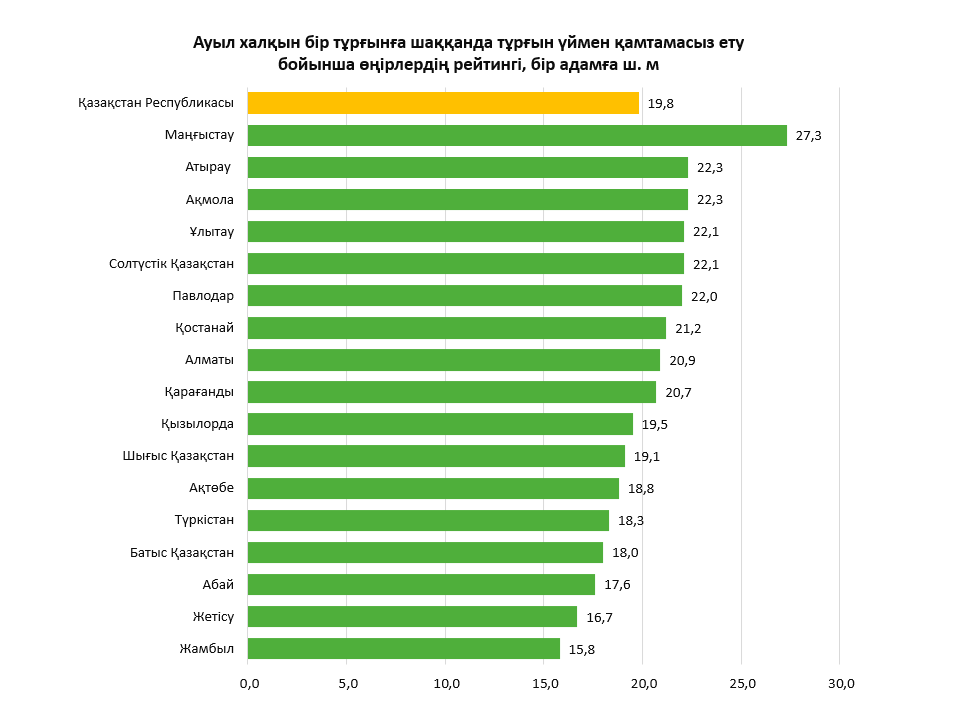

Тұрғын үймен қамтамасыз ету көрсеткіші өңірге тікелей байланысты. Облыстар бойынша орташа көрсеткіш екі ірі қалада ең жоғары: Астана (бір адамға 30,5 шаршы метр) және Алматы (бір адамға 29,1 шаршы метр), сондай-ақ Маңғыстау облысы мен Шымкентте (тиісінше бір адамға 27,8 және 27,4 шаршы метр). Ең төмен көрсеткіштер Жамбыл, Жетісу, Түркістан облыстарында, сондай-ақ Абай облысында (бір адамға 20 шаршы метрден төмен).

Айта кету керек, урбанизацияның өсуін ескере отырып, қалалық тұрғын үй қоры жылдам өсіп жатыр. Мәселен, 2022 жылдың соңына қарай қалалық тұрғын үй қорының өсу қарқыны – 5,4% (ел бойынша өсу қарқыны – 4,5%). Бұл ретте қала халқының тұрғын үймен қамтамасыз етілуі, керісінше, ел бойынша көрсеткіштен баяу өсуде (1,3%-ға қарсы 1).

Тұрғын үй құрылысына инвестиция салған инвестиция көлемі артты

Кейінгі он жылда инвестиция 2022 жылы 2,9 трлн теңгеге жетті. Оң динамикаға жеке инвестициялардың 607,6 млрд теңгеге – 2,5 трлн теңгеге дейін ұлғаюы әсер етті. Сонымен қатар, бюджеттік инвестициялар көлемі 405,2 млрд теңгеден 288,6 млрд теңгеге дейін қысқарды. Соңғы 10 жылда орташа жылдық өсу қарқыны – 21,8%. Бұл ретте жылдық өсу қарқынының ең жоғарғы мәні 2020 жылға тиесілі – 34,8%. 2020 жылы салымдар қарқыны 2019 жылға қарай 34,8%-ға дейін көтерілсе де, 2021 жылы 22,5% және 2022 жылы 19,1% болды.

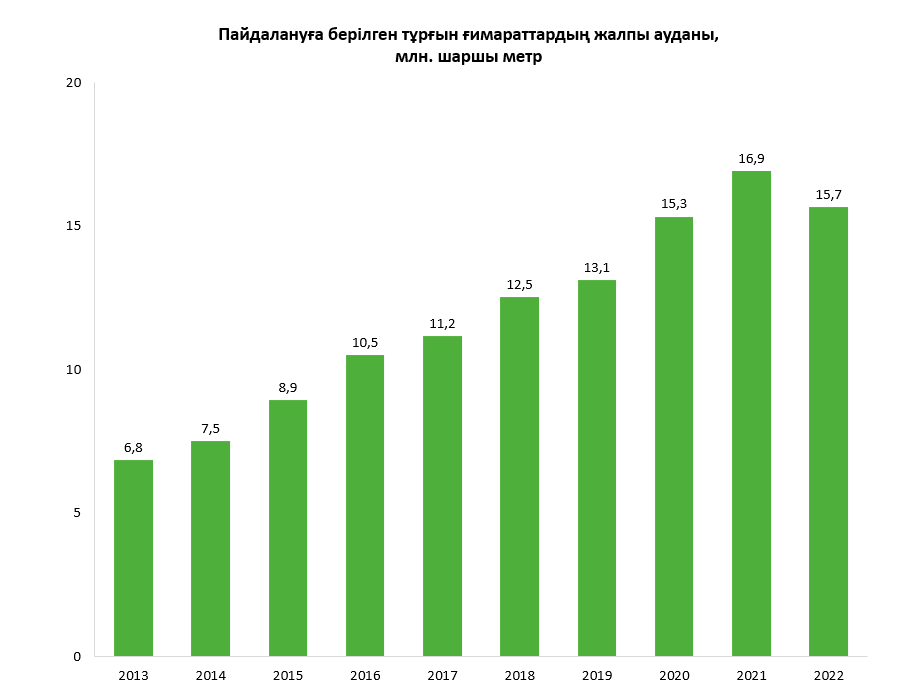

2022 жылы инвестициялардың өсу деңгейі мен пайдалануға берілген тұрғын үйлердің жалпы алаңы арасында айтарлықтай алшақтық болатынын атап өткен жөн. Егер 2021 жылы көрсеткіш 16,9 млн шаршы метр 2,4 трлн теңге инвестиция болса, 2022 жылы 15,7 млн шаршы метр 2,9 трлн теңге инвестиция тапсырылды. Айырмашылық құрылыс материалдарына бағаның көтерілуімен, салынып жатқан нысандарды тапсыру мерзімінің ұзаруымен және жаңа тұрғын үй құрылыстарында үзіліспен байланысты болуы мүмкін.

Тапсырылған тұрғын үй алаңы төмендеген кезде инвестициялардың өсуі салада пайдаланылмайтын ақша туралы айтуы мүмкін. Бұл құрылыс салушы компанияларға қаржылық қиындықтар тудырады. Екінші жағынан, мұндай жағдай кейінгі жылдары нарықтың жылдам дамуына алып келуі мүмкін. Компаниялар инвестиция үшін өзара бәсекелес болады.

Дереккөз: Ұлттық статистика бюросы

Мемлекеттік қызметшілер, 35 жасқа дейінгі жастар, әлеуметтік осал топтар, әскери қызметшілер және т.б. жеңілдікпен баспана ала алады.

Нарықта Отбасы банкіне бәселекес аз. Банк 2023 жылғы 21 тамызға дейін аукционда бағалау көрсеткіші жоғары ипотекалық депозитті сатып алуға мүмкіндік берді. Ипотекалық нарықта бұл банк 2022 жылы Қазақстан Республикасындағы ипотеканың жалпы үлесінің 67%-ын бере отырып, алдыңғы орында тұр.

Соңғы үш жылда 2020 жылға дейін енгізілген жеңілдікті ипотека бағдарламалары бұдан да тиімді және сұранысқа ие болды. Себебі, осындай қаржы өнімдерінің мөлшерлемелері мен екінші деңгейлі банктер беретін мөлшерлемелер арасында үлкен айырмашылық пайда болды. «7-20-25» бағдарламасының қарызы мысалында клиент бастапқы жарнасы 20% болатын 7%-бен ипотека ала алды, ал стандартты ипотека бойынша бірінші жарнаның осындай шарттары бар банк 20%-бен қарыз бере алды.

Бұл шек емес еді, себебі ипотеканың мерзімін ұлғайтып, бастапқы жарнаны төмендете отырып, клиент өзінің банк алдындағы төлем қабілеттілігінің ұзақ мерзімді тәуекелдерін арттырды. Банк өз кезегінде оның мөлшерлемесін көтере отырып, клиенттің өзінен тәуекел үшін ақы талап етті. 7%-бен қарыз ала отырып, клиенттің шыңында (ақпанда) жылдық инфляциядан үш есе төмен мөлшерлемесі болды. Ай сайынғы төлемдердің клиенттің бюджетіне әсері жоғары болған жағдайда да, жоғары инфляция мен жалақының өсу қарқыны бірнеше жыл ішіндегі жүктемені айтарлықтай жеңілдетер еді. Сондықтан да 2023 жылдың басында «7-20-25» бағдарламасына жылдық лимит түріндегі шектеулер қатты дүрбелең тудырды. БАҚ-та онлайн-өтінімдердің айлық лимиті екі секунд ішінде аяқталып, жеңілдікті автонесиелеу үшін онлайн-өтінімдерде 13 секунд рекорд жасағаны туралы хабарланды.

Қолайсыз ипотекалар бойынша банктер өздерінің жеке бағдарламаларын ұсынады. Бұл несиелер бойынша ставкалар едәуір жоғары. Олар көбінесе жылжымайтын мүлік құнының 19-20% бастапқы жарна кезінде жылдық 17-19% құрайды (кейбір жағдайларда 50% дейін жетеді). Коммерциялық банктерде ипотекалық кредиттер ұсынылатын неғұрлым стандартты мерзім ¬– 180 ай (15 жыл).

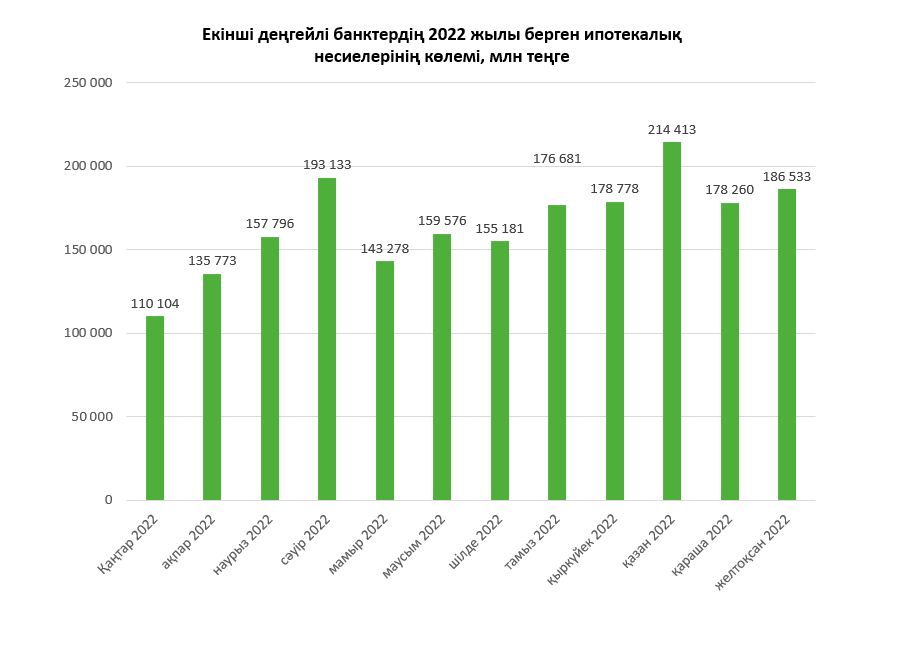

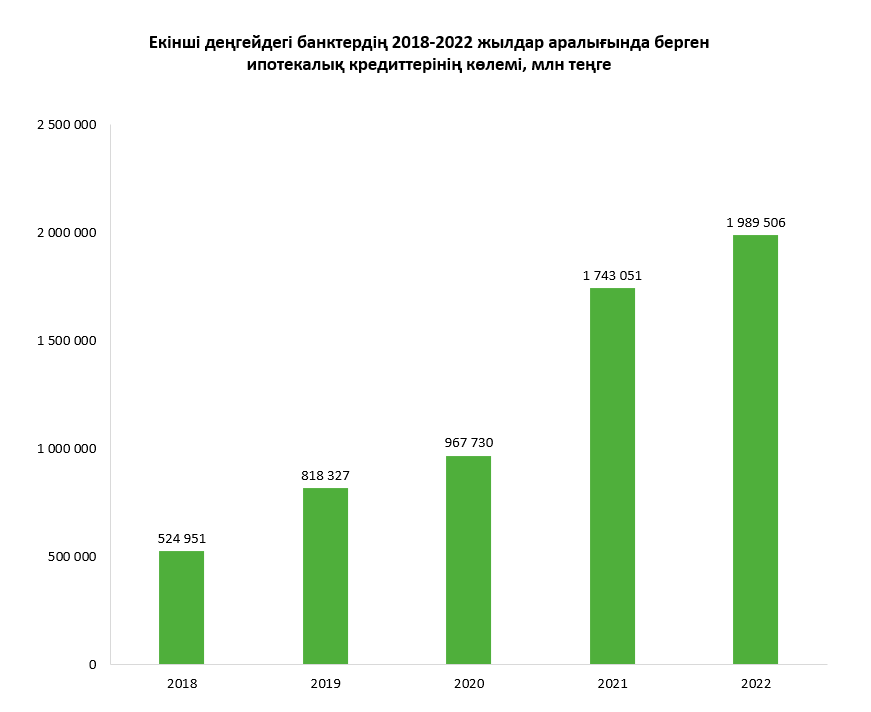

Екінші деңгейлі банктердің тұрғын үй салуға және сатып алуға (ипотекалық несиелендіру) ипотекалық несиелер беру көлемі 2022 жылы 1,989 трлн теңге болды. Жинақтау қорытындысымен ипотекалық несиелеудің жалпы көлемі 2023 жылдың басына қарай Қазақстанда 4,708 трлн теңгені, ал 2023 жылдың шілдесіне қарай 5,025 трлн теңгеге жетті.

Бұл несиелердің басым бөлігі (шамамен 29%) – Астанаға тиесілі. Төрттен бірінен сәл кемі – Алматы қаласының ірі қаласына жатады. Қалған өңірлерде 5%-дан астам несие Қарағанды, Ұлытау, Шығыс Қазақстан, Абай облыстарында, сондай-ақ Шымкент қалаларында берілген. Ең азы Түркістан, Қызылорда және Солтүстік Қазақстан облыстарына тиесілі (0,6; тиісінше 1,4 және 1,5%).

Ипотекалық несиелеудің шыңы 2022 жылы 214,4 млрд теңгенің несиесі берілген қазан айында болды. Несие көлемі бойынша екінші болып сәуір айы, ол кезде көрсеткіш 193,1 млрд теңге болды. Ең аз көлем қаңтар мен ақпанға тиісінше 110 және 135,8 млрд теңге.

Дереккөз: ҚР Ұлттық банкі

Бес жыл ішінде ипотекалық несиелер көлемі 3,8 есеге өсті – 2018 жылы көрсеткіш 525 млрд теңгеге тең болды. Екі жыл ішінде ол екі есеге (967,7 млрд теңгеден), ал бір жылда 14%-ға (1,74 трлн теңгеден) артты. Айтарлықтай кілт құбылу 2021-2022 жылдар аралығында – 80% болды.

Дереккөз: ҚР Ұлттық банкі

Айта кету керек, 2021 жылы берілген ипотекалық қарыздар саны шамамен 160 мыңға жетті. Оның ішінде, 606 мың сатып алу-сату мәмілесі шамамен – 26%. Жыл соңында өтімділіктің БҰЗҚ нарыққа шығуынан туындаған мәмілелер санының жоғары өсуімен ерекшеленді. 2022 жылы ипотекалардың саны 156 мыңға тең болды. Ал мәмілелердің жалпы саны – 465 мың. Ипотекалық қарыздардың деңгейі 34%-ға дейін өсті. Алайда шығарылған сандардың мәмілелер санына ипотекалық қарыздардың 40%-дық санын мәлімдейтін Бірінші кредиттік бюроның деректерімен айырмашылықтары бар. Дегенмен, берілген ипотекалар санының аздап төмендеуі кезінде олардың үлесі нарықтағы жалпы мәмілелер санының төмендеуі есебінен ғана өсті. Бұл ретте жоғарыдағы кестеде беру көлемі өскені көрінеді. Бұл халықтың бағаның өсуіне байланысты қарыздың үлкен көлемін белсенді түрде ала бастауымен түсіндіріледі.

Дереккөз: ҚР Ұлттық банкі

Ипотекалық несие беру былтыр, биыл төмендеді. 2022 жылдың қаңтар-шілде айларында жаңа ипотекалық қарыздар көлемі 1,04 млрд теңге болса, биыл осы кезеңде бұл көрсеткіш 850,3 млрд теңгеге дейін төмендеді (22,7%).

Екі жылдық кезеңнің талдауынан қарыздар саны жылдың аяғында төмендеп, сәуірге дейін өсіп, одан кейін қайтадан төмендеп бара жатқаны көрініп тұр. Былтыр қаңтарда санының қысқаруы «7-20-25» ипотекасын алудың қиындықтарына байланысты. Біршама тыныштықтан кейін сәуірде өсу байқалады. Осы кезеңде теңге нығайды. Қазақстанда инфляция төмендеді.

Мамырдағы белсенділіктің құлдырауы Отбасы банкінің жыл сайынғы сыйақыларын төлеу кезіндегі үзіліспен байланысты болуы мүмкін. Оның нарықтағы үлесі басым болғандықтан (+ 70%), кредиттер берудің ішкі ерекшеліктері бүкіл нарыққа әсер етуі мүмкін. Сондай-ақ бұл ерекшелік тұрғын үй депозиттерін (туыстарынан басқа) сатудың күшін жоюға байланысты тамыз-қыркүйек айларында өтінімдердің төмендеуінің тағы бір толқынына себеп болуы мүмкін.

Сонымен қатар, отандық ипотекалық нарықтың даму деңгейі төмен күйінде қалып отыр. 2022 жылы ЖІӨ-ге қатысты ипотекалар көлемінің бағаланатын параметрінде (3,5%) біздің ел Лесото (3,86%), Гватемала (3,41%) және Папуа-Жаңа Гвинея (3,27%) деңгейімен шамалас болып отыр.

Дереккөз: Helgi Library

Фото: Aikyn.kz